신규 공모주(IPO) 2020/12/15~16 (한국투자증권)

석경에이티 (나노소재 전문기업)

2020년 12월 3주 초는 지놈앤컴퍼니, 프리시젼바이오, 석경에이티의 청약이 몰려있습니다.

엔비티 청약이 2021년으로 연기되고, 스팩 2종을 제외해도 3건이나 됩니다.

그 중에서 석경에이티가 내일(12/16)까지 2020년 마지막 청약을 진행 예정입니다. (스팩 제외)

투자자분들 다들 좋은 수익률 얻으시기 바랍니다.

1. 공모정보

| 청약일정(개인) | 12/15(화) ~ 12/16(수) | |

| 청약증거금 반환일(개인) | 12/17(목) | |

| 기관 수요예측일정 | 12/10(목)~12/11(금) | - 경쟁률: 1,390.29 : 1 |

| 상장예정일 | 2020.12.23(수) | 예정 |

| 주관사 | 한국투자증권 | |

| 희망공모가 | 8,000~10,000원 → 10,000원 |

- 공모가 기준 시가총액: 545.5억원 - 비상장주 호가: 매수 17,000원, 매도 25,000원 (12/15, 38커뮤니케이션) |

| 밸류에이션 | 1) 비교기업 선정: 3개, 평균 PER 15.25 2) 동사 2023년 추정 당기순이익 기반 공모가 밴드 산정 3) 기관 수요예측 : 10,000원 |

- 비교그룹: 케이디켐, 디엔에프, 덕산테코피아 |

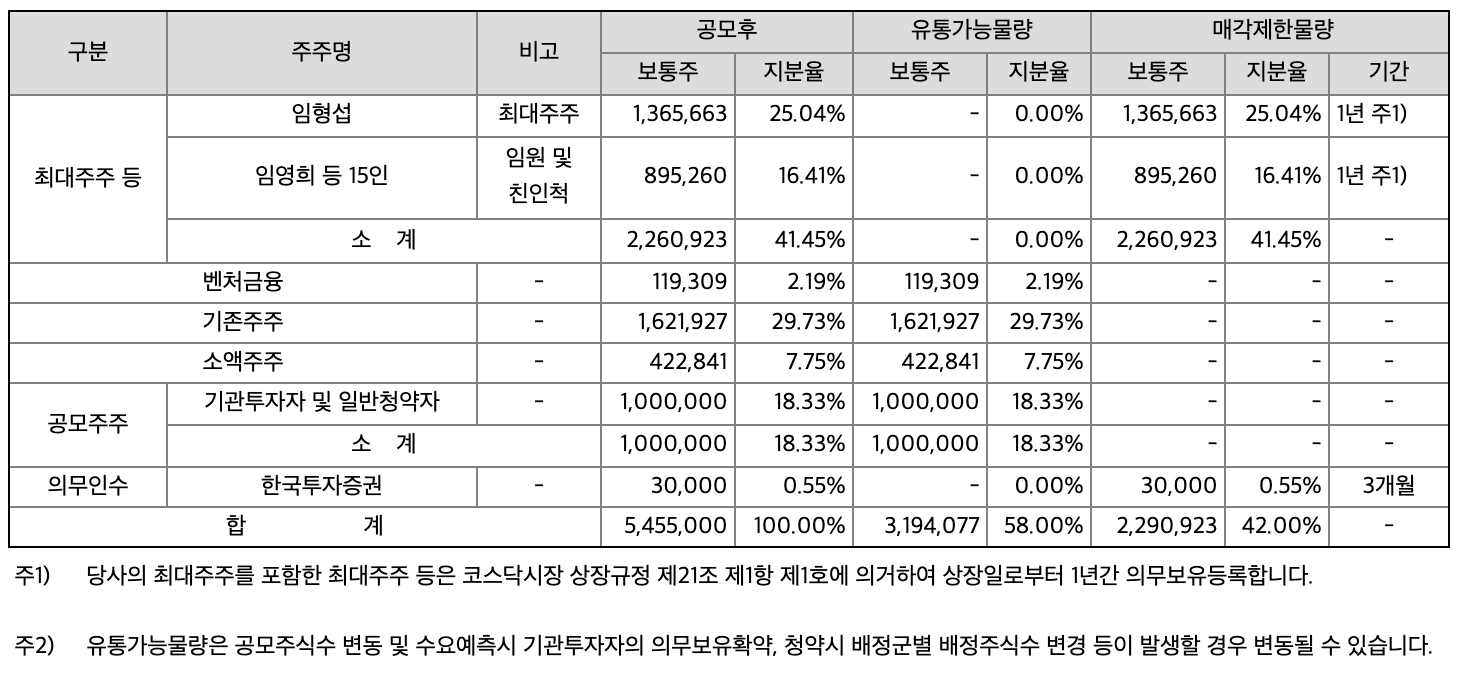

| 상장직후 유통가능 주식비율 | 58.0% | 기관 의무보유확약 신청: 6.68%(수량 기준) |

| 공모금액 | 100억원 | 순수익금 97억원 |

| 공모자금 사용계획 | 1. 시설자금: 30억원 2. 운영자금: 11억원 3. 채무상환자금: 30억원 4. 기타: 29억원 |

- 시설자금: 제1,2공장 생산설비 및 연구/분석장비 - 운영자금: 신규인력 충원 - 채무상환자금: 연 이자율 1.640~2.390% - 기타: 연구개발비 (신규제품 개발 및 대량생산 공정기술) |

| 상장구분 | 기술특례상장 | 코스닥 |

- 밸류에이션 산정 방식

1) 비교기업 선정과 평균 PER 산정

• 화학소재 개발 사업으로 연구개발비 비중이 5% 이상이거나 수출 비중이 30% 이상인 기업들 중 재무적으로 유사한 기업을 대상으로 비교기업을 선정했습니다.

• 비교기업들의 2020년 3분기 기준 직전 4개분기 순이익 기반 평균 PER은 15.25 입니다. 비교기업 세 곳 간 PER 차이가 2배, 4배가 나는데 가치평가가 제대로 되는건지 조금 의심이 됩니다.

2) 평가가액 산정: 동사의 2023년 추정 당기순이익을 기반으로 주당 평가액은 12,673원으로 산정했습니다.

3) 희망공모가액 밴드 산정 및 공모가액 확정: 평가가액을 21.09~36.87% 할인하여 희망 밴드를 8,000~10,000원으로 설정했습니다. 최종 공모가는 수요예측을 거쳐 밴드 상단인 10,000원으로 결정되었습니다.

- 보호예수 현황: 최대주주를 포함해 42.00%가 유통제한물량 입니다. 상장 당일 유통가능물량은 58.00%(3,194,077주)로 많은 편입니다. 나머지 매도금지물량은 주관사의 의무인수물량이 3개월 후부터 시장에 유통될 수 있습니다. 수량은 0.55%로 많은 편은 아닙니다.

참고로 상장 후 하락이 있었던 빅히트엔터테인먼트의 보호예수 물량이 70.3%였습니다.

- 기관 의무보유확약 신청수량: 신청수량 기준 6.68%로 많은 편이기는 하지만 전체적 수량을 감안하면 아주 많지는 않습니다.

2. 기업 정보

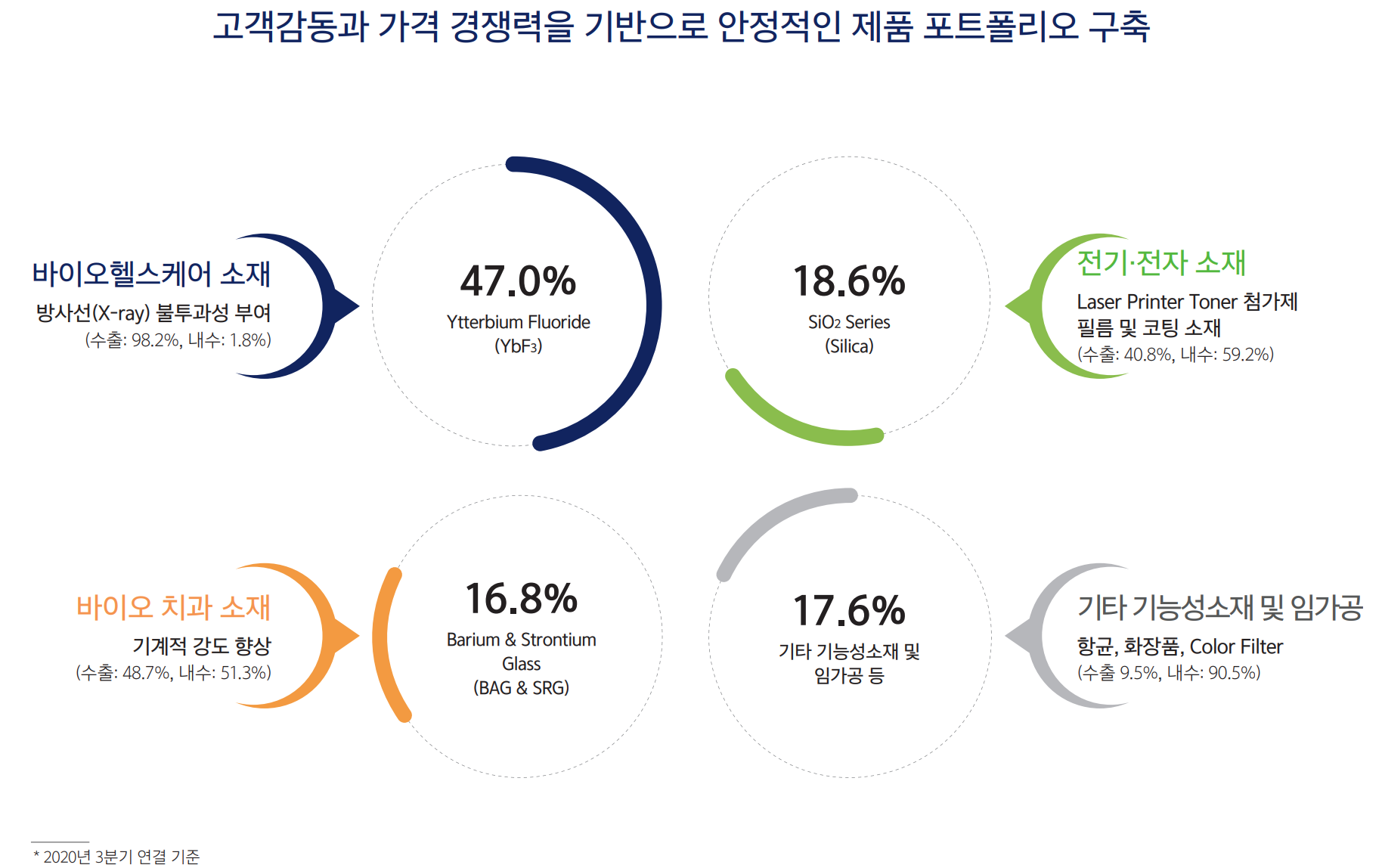

1) 주요 사업: 바이오헬스케어 산업, 전기ㆍ전자산업, 코팅산업, 기타 산업에 관련 기능성 나노소재를 개발/제조

2) 주요 상품군

- 바이오헬스케어 소재, 전기/전자 소재, 코팅분야(코팅제, 자외선 차단제, 적외선 차단제), 기타 기능성소재 및 임가공

3) 재무안정성

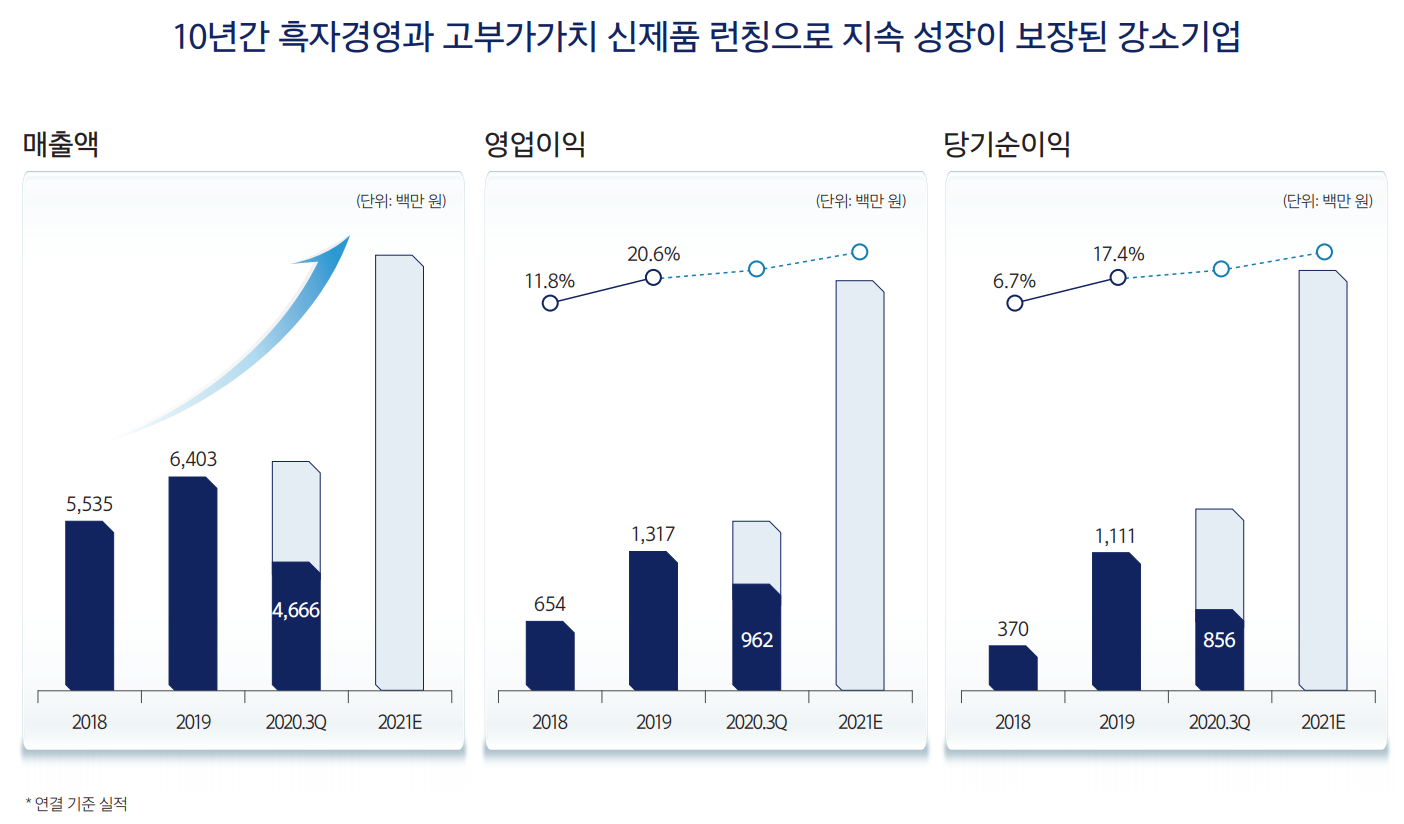

- 영업이익이 꾸준히 발생하고 있고, 이를 통해 차입금을 지속 상환하고 있어 부채비율 및 차입금 의존도가 개선되고 있습니다.

- 이번 공모에서 확보하는 자금 중 30억원도 부채상환에 이용할 예정입니다. 다만 연 이자율이 최대 2.390%인 부채라 굳이 서둘러 상환해야 하나..하는 생각이 들기는 합니다.

4) 성장성과 수익성:

- 매출이 꾸준히 나오고 있으며, 공모자금을 활용한 신사업으로 2023년까지 매출을 3.5배(238억원, 2020년 대비)로 성장을 전망하고 있습니다.

- 2010년부터 10년째 꾸준히 영업이익을 내고 있으며, 2020년 대비 2023년에는 영업이익이 7배 정도로 성장하는 것을 전망하고 있습니다.

5) 전환사채 등: 미상환 된 신주인수권부사채, 전환사채 등은 없습니다.

6) 경쟁력

- 기술력 평가등급: 나이스디앤비 A, 기술보증기금 BBB

- 인증/특허/환경 요인에 의해 선진국에서 과점하고 있는 나노소재 시장에서 경쟁력을 바탕으로, 전세계 20개국 84개 고객사에 납품을 통해 해외매출 비중이 70%입니다. 동사는 소재분야에서 매출액의 9% 정도를 연구개발비로 투자하며 지속적으로 신제품 개발과 신사업 진출에 노력하고 있습니다.

참고자료

- 석경에이티 투자설명서(2020.12.14):

http://dart.fss.or.kr/dsaf001/main.do?rcpNo=20201214000394

석경에이티/투자설명서/2020.12.14

dart.fss.or.kr

- 석경에이티 IR Book:

https://file.irgo.co.kr/data/BOARD/ATTACH_PDF/X57E975QTF25TNZRDCPH2SQTD4VFJH652020121015056.pdf

- 석경에이티 온라인 기업설명회:

'공모주' 카테고리의 다른 글

| [공모주] 아이퀘스트 - ERP(B2B SW)기업 (0) | 2021.01.26 |

|---|---|

| [공모주] 와이더플래닛 - Data-Tech Company (0) | 2021.01.21 |

| [공모주] 프리시젼바이오 (12/14~15, 한국투자) (0) | 2020.12.12 |

| [공모주] 지놈앤컴퍼니 (2020/12/14~15, 한투) (0) | 2020.12.10 |

| [공모주] 알체라 (12/10~11, 신영/NH) (0) | 2020.12.08 |

최근댓글