2021.02.16. #투자전략 #전략공감 #강세장 #추세 / 메리츠 이진우

왜 두려운가? 강세장 속 '추세'에 대하여

어제(2021.02.19)는 최근 주식시장의 과열 조짐에 대해 우려의 목소리를 낸 보고서를 소개했습니다. 오늘은 비슷한 시기에 나온 보고서 중 다른 목소리를 내는 보고서를 소개해봅니다. 완전히 반대되는 내용으로 읽히기도 하지만 동일한 맥락의 걱정(또는 고민) 또한 공유하고 있습니다. 메리츠증권 이진우 위원의 보고서 시리즈인 전략공감 2.0의 내용입니다. 참고로 아래 보고서 내용 정리 중 파란색 글씨는 청춘한삼의 코멘트/첨언 입니다.

최근 주식시장 추세에 대한 우려

- 최근 주식시장 변동성이 커지고 잦아지고 있는데, 시장 참가자들의 불안감을 느낄 수 있습니다.

• 전기차, 이차전지 등 섹터의 모멘텀은 이미 주가에 선반영된 걸로 보이는데 반해,

• 금리상승, 인플레이션 등에 대한 우려는 커지면서 강세장 추세를 이탈할지에 대한 걱정이 많습니다.

- 강세장 추세의 변수 훼손이 없다면 강세장은 지속될 가능성이 높고, 반대의 경우에는 강세장이 마감될 가능성이 높습니다.

- 강세장 추세의 리스크는 크게 Top down과 Bottom up 관점으로 나눠서 살펴볼 수 있습니다.

Top down 관점의 추세 리스크, 현재는?

- Top down 관점에서 강세장 추세를 훼손할 수 있는 리스크는 '신용위험'과 '유동성 경색'입니다.

- 신용위험은 기업의 파산(부도) 위험을 의미합니다.

• 기업들의 연쇄 부도 위험이 높아지면 투기등급 이하의 채권(정크본드)의 스프레드부터 급등하는 경우가 많습니다.

• 이 점 때문에 위험의 신호가 주식시장보다 채권시장에서 먼저 감지되는 경우가 많습니다.

- 유동성 경색은 '달러 유동성'으로 바꿔 말할 수 있습니다.

• 위기가 오면 투자자 및 기업들은 유동성 확보를 위해 달러를 확보하려 하면서 달러 수요가 급증합니다.

• 이 경우 달러 유동성이 경색되고, 미국채 3개월과 리보 3개월 금리 스프레드(Ted 스프레드)가 급등하는 신호가 나타납니다.

- 현재 신용위험, 유동성 환경 모두 이상징후는 없습니다.

• 문제가 있다면 채권시장에서 먼저 징후가 나타났을 것 입니다.

• 그리고 시장에서는 문제의 조짐이 나타나면 FED에서 조치를 취해줄걸로 기대하고 있습니다. 저 또한 코로나19로 인해 경제 펀더멘털과 고용이 정상상태가 아니라는 점을 감안하면 다른 부작용이 있더라도 다시 한 번 타격을 오지 않도록 지속적으로 조치를 취할걸로 예상됩니다. 특히 작년 2분기부터는 거의 말만으로 시장을 안정시키며 행동을 아끼고 있는 점이 심각한 문제에 다시 한 번 대응할 여력을 남기고 있다는 점이 향후 위기의 가능성은 높지 않다고 생각할 수 있어 보입니다.

Bottom up 관점의 추세 리스크, 현재는?

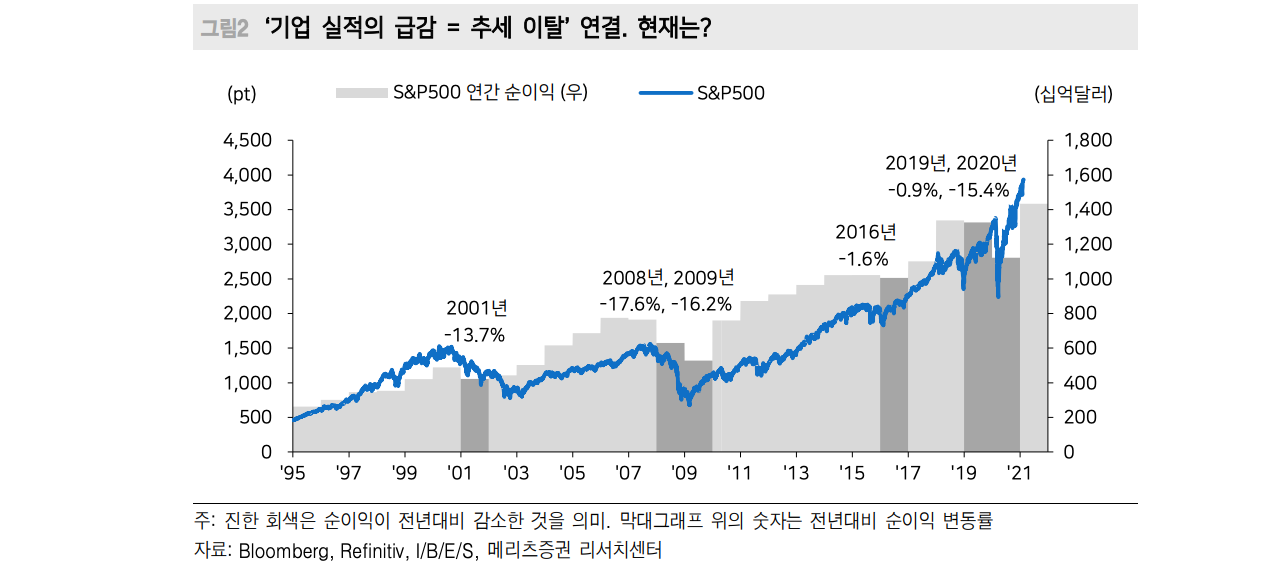

- Bottom up 관점에서 강세장 추세를 훼손할 수 있는 리스크는 '기업실적' 입니다.

• 기업실적 변화가 시장 환경의 영향을 받기는 하지만, 결국 개별 기업의 주가와 시장은 실적으로 설명되어 왔기 때문입니다.

• 이베스트 리서치본부의 윤센님께서 계속 강조하는 점 입니다.

- 역대 기업실적을 통해 알 수 있는 시사점은,

• 기업실적 급감이 나타나면 시장 추세 이탈 가능성이 높고,

• 기업실적 (이익 성장률)의 둔화는 추세를 바꾸지는 않는다는 것 입니다.

- 강세장 속에서 기업실적 급감이 드물었기 때문에 강세장에서 시장 조정은 고점 대비 10% 전후로 제한되었습니다.

• 바꿔 생각하면, 강세장에서도 고점 대비 10% 전후의 시장 조정은 발생해왔다는 의미입니다.

2021년 코스피는 종가 기준, 고점(3,208.99 @01.25) 대비 7.25% (2976.21 @01.29) 단기조정이 있었습니다. 다만 EPS 컨센서스 감소 영향은 아니었습니다.

- 현재 국내외 기업실적 전망은 점점 개선되고 있습니다. 2021년과 2022년 실적전망 모두 상향 조정이 진행 중입니다.

• 일반적으로 4월까지 실적전망이 증가하다가 1분기 실적발표 이후에 지속 하향조정 되는 경우가 많다는 점을 감안하면, 1분기 실적과 이후 컨센서스 방향성이 이후 강세장 추세 지속여부를 전망하는데 좀 더 정답에 가까운 힌트를 줄걸로 예상됩니다.

강세장 추세는 변수 없음. 남은건 주가 레벨

- Top down 및 Bottom up 관점 리스크들 모두 강세장 추세를 훼손할 모습은 보이지 않고 있습니다.

- 남은 고민은 주가의 '레벨', 즉 고평가 여부 입니다.

- 1999년과 2004년, 성장 기업들의 주가 레벨을 통해 고평가 여부를 바라보겠습니다.

• 2004년 아마존과 애플의 주가와 밸류에이션은 1999년 IT 버블 당시와 유사하거나 더 높습니다.

• 그럼에도 1999년 시장은 IT 버블로 불리지만 2004년은 그렇지 않습니다.

- 두 시점 간의 차이는 다음 요인으로 추정됩니다.

• 1999년 많은 기술 기업들 중 기술을 대중화한 기업은 소수였고, 결과적으로 이익을 창출하지 못했습니다.

• 반면 2004년 아마존과 애플은 기술의 확산과 이익을 창출했기 때문에 버블로 불리지 않았습니다.

- 현재 성장주를 보는 관점도 기술의 대중화와 이익 창출 여부가 중요합니다.

• 전기차, 이차전지 등 신성장 산업은 투자를 회수하고, 이익을 확대하는 시점에 가깝습니다.

• 다른 국내 성장 대표기업들 역시 마찬가지 시점에 진입한 기업들이 많아지고 있습니다.

• 기술 자체에 대한 의구심이나 이익을 낼 수 있을지에 대해 걱정하는 단계는 넘어갔다는 의미이며,

• 강세장 추세의 신뢰성은 높다고 판단됩니다.

- 오히려 앞으로는 공급과잉 리스크를 점검해 나가야 한다고 생각합니다.

• 새로운 산업인 전기차, 신재생에너지, 반도체 등 에 대한 기업들의 투자와 M&A가 확대되고 있습니다.

• 하지만 속도가 과도하면 수요보다 공급이 많아져 시장에 부담을 줄 수 있습니다.

• 이 점은 어제 소개한 한화투자증권 박승영 애널리스트의 의견과 유사합니다.

• 지금 뿌려둔 신기술 개발과 생산능력 확대를 위한 투자가 기술 대중화와 이익으로 연결되지 못하면 강세장 추세에 악영향을 줄 수 밖에 없기 때문입니다.

참고자료

- 보고서 원문

[메리츠] http://consensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=582994

- 관련 포스팅 (한화 / 박승영 / 투자가 성공해야 이익이 된다)

https://finfreedom.tistory.com/142

[주식전략] 투자가 성공해야 이익이 된다

2021.02.18. #투자전략 #투자 #이익 / 한화 박승영 투자가 성공해야 이익이 된다 한화투자증권에서는 최근 주식시장 변동성을 경고하고, 과열에 대한 우려의 목소리를 내고 있습니다. 우려가 현실이

finfreedom.tistory.com

'시장' 카테고리의 다른 글

| [주식전략] 투자가 성공해야 이익이 된다 (0) | 2021.02.19 |

|---|---|

| [시장] 지킬 것이 많아진 2021년 (0) | 2020.12.18 |

| [Quant Issue] 주식시장의 고점을 판단하기 위한 지표 (0) | 2020.12.09 |

| [시장] 매크로분석 - 주가, 자신감인가 버블인가? (0) | 2020.12.04 |

| [퀀트시그널#44] 환율 내려도 실적 안깨진다 (0) | 2020.11.12 |

최근댓글