신규 공모주(IPO) 11/27~30 (미래에셋대우, 현대차증권, 하나금융투자, KB증권)

명신산업 (자동차 부품 제조사)

청약일정이 11월 4~5주에 걸쳐 있는 명신산업 입니다.

오늘(11/24) 청약이 마감된 포인트모바일이 아마존과 연결되었듯이, 명신산업은 테슬라와 연결되어 있어 관심을 끌고 있습니다.

1. 공모 정보

| 청약일정(개인) | 11/27(금) ~ 11/30(월) | |

| 청약증거금 반환일(개인) | 12/01(화) | |

| 기관 수요예측일정 | 11/24(화)~11/25(수) | - 공모가 발표: 11/26(목) |

| 상장예정일 | 확인전 | 예정 |

| 주관사 | 미래에셋대우: 6,684,736주 (42.5%) 현대차증권: 6,684,736주 (42.5%) 하나금융투자: 1,258,303주 (8.0%) KB증권: 1,101,016주 (7.0%) |

|

| 희망공모가 | 4,900~5,800원 | - 공모가 기준 시가총액: 2,571~3,043억원 (향후 지분 희석 미반영) - 비상장주 호가: 매수 7,500원, 매도 7,500원 (11/24) |

| 밸류에이션 | 1) 비교기업 선정: 6개, 평균 PER 14.94 2) 2020년 상반기 순이익 연환산(2배) 기반 공모가 밴드 산정 3) 기관 수요예측 |

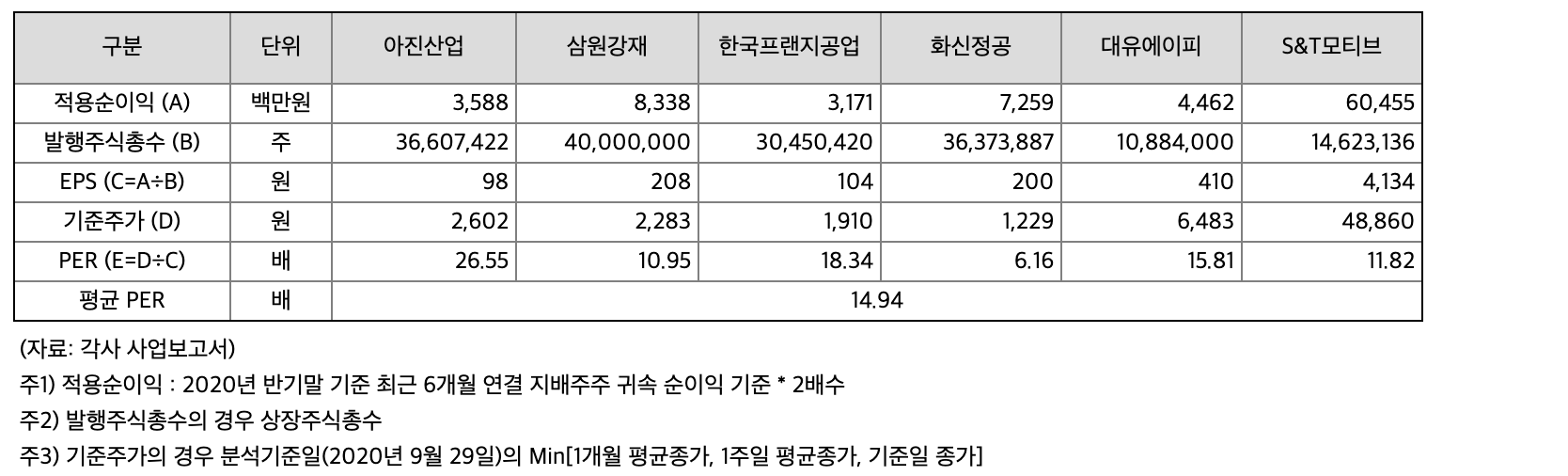

- 비교그룹: 아진산업, 삼원강재, 한국프랜지공업, 화신정공, 대유에이피, S&T모티브 |

| 상장직후 유통가능 주식비율 | 30.86% | 기관 의무보유확약 신청: 미정 |

| 공모금액 | 257억원 | 순수익금 244억원 |

| 공모자금 사용계획 | 1. 시설자금: 244억원 | - 시설자금: 북미 글로벌 전기차 제 2거점 공장 설립 |

| 상장구분 | 일반공모 |

- 밸류에이션 산정 방식

1) 비교기업 선정과 평균 PER 산정

• 자동차 부품사들 중 "내외장품 및 기타"로 분류된 업체는 제외하고 비교기업을 선정했습니다.

• 유사기업들의 2020년 반기 연환산 실적(상반기 실적의 2배) 기준으로 평균 PER은 14.94 입니다. 최대/최소 PER 차이가 4배 정도이고, 해당 두 기업을 제외하더라도 14.23 정도로 전체 평균과 큰 차이는 나지 않습니다.

2) 평가가액 산정: 동사의 2020년 반기 연환산 순이익(반기 이익 x 2)에 PER 배수 14.94배를 적용해 주당 평가액을 6,770원으로 산정했습니다. 향후 희석가능 주식수도 고려되었습니다.

3) 희망공모가액 밴드 산정 및 공모가액 확정: 평가가액을 14.33~27.63% 할인하여 희망 밴드를 4,900~5,800원으로 설정했습니다. 최종 공모가는 수요예측을 거쳐 11/26(목)에 결정될 예정입니다.

- 보호예수 현황: 희석 미반영 시, 최대주주를 포함해 69.14%가 유통제한물량 입니다. 유통가능물량은 30.86%로 많은 편은 아니라고 보입니다.

참고로 상장 후 하락이 있었던 빅히트엔터테인먼트의 보호예수 물량이 70.3%였으니 언제나 안심할 수는 없습니다.

- 기관 의무보유확약 신청수량: 기관 수요예측 전 입니다. (11/24 기준)

2. 기업 정보

1) 주요 사업: 자동차의 차체부품, 특히 핫스탬핑 공법으로 경량화시켜 만든 제품을 자동차 차체 부품업체에 납품하고 있습니다.

2) 주요 상품군: 동사의 주요 상품의 자동차의 핫스탬핑 부품입니다.

3) 재무안정성

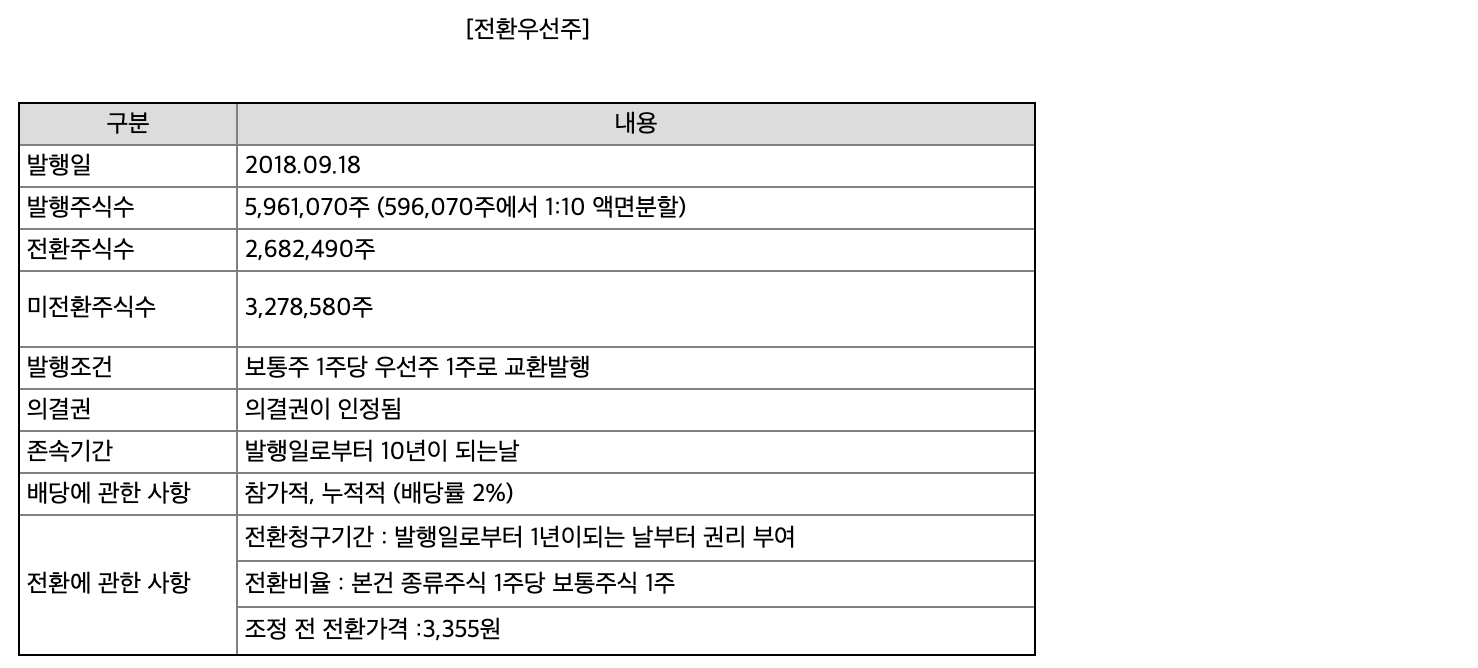

- 유동비율과 당좌비율, 부채비율, 차입금의존도가 모두 해마다 개선되고 있습니다. 다만 2020년 반기 기준 아직 업종 평균 수준에는 미달하고 있습니다. 2018년에 부채비율이 515%로 높았던 점은 전환사채 및 전환우선주(800억원)를 발행에 의한 영향이고, 2020년 3월말 총 400억원이 보통주로 전환되었습니다. (잔액 400억원)

- 영업활동현금흐름은 2018, 2019년은 모두 양의 값이며, 2020년 상반기는 부(-)의 값을 나타냈습니다. 당기순이익 감소와 영업자산부채변동 폭이 큰 편이었는데 코로나19 영향으로 밝히고 있습니다.

4) 성장성

- 핫스탬핑 제품의 시장 규모는 꾸준히 증가하고 있습니다. (연평균 글로벌 15.2%, 국내 11.7% 성장) 자동차 산업 자체의 성장성은 낮지만 핫스탬핑 제품은 전기차의 항속거리를 늘리기 위한 차량 경량화를 위해 지속적으로 채택 및 확대 적용이 전망됩니다.

- 동사의 매출도 2018년에서 2019년으로는 거의 100% 성장했습니다. 2020년은 코로나19로 전방산업의 부진으로 2019년의 절반 정도, 연환산으로는 유사한 수준으로 예상됩니다.

5) 수익성: 2019년까지는 영업이익률 4~8% 사이를 유지했습니다. 2019년 ROE는 매출액 증대에 의해 (지배주주 지분) 순이익이 전년 대비 10배 넘게 증가하면서(27억원 → 338억원) 42.6%라는 엄청난 수치를 보였습니다. 2020년은 상반기 실적이 부진하기 때문에 EPS 및 ROE는 낮아질걸로 전망합니다.

6) 전환사채 등: 전환우선주 3,278,580주와 전환사채 300억원이 존재합니다. 향후 보통주 전환을 통해 지분 희석 및 매도물량이 발생할 수 있습니다.

7) 경쟁력

- 동사는 고객사와의 유대관계 외에도 핫스탬핑 부품 분야가 초기 대규모 설비 투자가 수반되는 장치산업이라는 점, 균일한 제품의 양산 능력, 원가 절감 경쟁력 등을 가능케하는 기술력을 보유하고 있습니다.

- 연구개발비는 지속 증가하고 있으며, 매출액 대비 연구개발비 비율은 2018년 0.2%, 2019년은 0.9% 였습니다.

- 국내 업체 중에서는 2위 그룹이며 점유율 자체는 지속 하락 중입니다.

3. 청춘한삼 생각

- 주요 매출처가 현대기아차 및 '테슬라'라는 점이 투자자에게 매력적으로 다가오는 기업입니다.

테슬라 매출 비중은 2019년, 2020년 상반기 모두 37.3%입니다.

- 현재는 경주의 천북산단, 충남 예산, 중국, 미국에 공장을 보유하고 있는데, 본 공모를 통해 확보한 자금을 미국 공장 증설에 투입 예정입니다. 2021년 말까지 공장을 증설하면 적어도 2022년 하반기부터는 매출 성장이 가능할걸로 예상됩니다.

- 현재는 실적을 내고 있는 것에 더해, 공모를 통한 미래의 성장 가능성이 큰 기업입니다. 자동차라는 성장성이 낮은 섹터 속에서도 전기차의 성장의 수혜를 통해 함께 성장할 수 있는 기업으로 괜찮은 기업으로 보입니다.

- 다만 이제 명색이 상장사인데 홈페이지 정도는 있었으면 합니다.

4. 참고자료

- 명신산업 투자설명서 (2020.11.24):

http://dart.fss.or.kr/dsaf001/main.do?rcpNo=20201124000005

명신산업/투자설명서/2020.11.24

dart.fss.or.kr

- 명신산업 온라인 기업설명회 (2020.11.03):

- 38커뮤니케이션: 명신산업

https://www.38.co.kr/html/ipo/ipo.htm?o=v&no=2610

https://www.38.co.kr/html/ipo/ipo.htm?o=v&no=2610

www.38.co.kr

-

'공모주' 카테고리의 다른 글

| [공모주] 인바이오 (12/2~3, 한국투자) (0) | 2020.12.01 |

|---|---|

| [공모주] 엔젠바이오 (12/01~02, 삼성) (0) | 2020.11.26 |

| [공모주] 11월4주) 앱코, 엔에프씨, 클리노믹스, 포인트모바일 공모정보 요약 (0) | 2020.11.22 |

| [공모주] 포인트모바일 (11/23~24, 하나) (0) | 2020.11.22 |

| [공모주] 클리노믹스 (11/23~24, 대신) (0) | 2020.11.19 |

최근댓글