신규 공모주(IPO) 12/02~03 (한국투자증권)

인바이오 (제네릭 작물보호제 국내 선도기업)

금주에 엔젠바이오나 퀀타매트릭스에 청약하신 분들은 환불되기 전에 인바이오 청약이 찾아왔습니다. (12/02~03)

인바이오를 위해 기다리셨던 분은 좋은 결과 있으시기 바랍니다.

1. 공모정보

| 청약일정(개인) | 12/02(수) ~ 12/03(목) | |

| 청약증거금 반환일(개인) | 12/07(월) | - 티엘비 청약(12/03~04) 후 환불 |

| 기관 수요예측일정 | 11/25(수)~11/26(목) | - 경쟁률: 1,386.04 : 1 |

| 상장예정일 | 2020.12.11(금) | 예정 |

| 주관사 | 한국투자증권 | |

| 희망공모가 | 5,100~5,800원 → 5,800원 |

- 공모가 기준 시가총액: 585억원 - 비상장주 호가: 매수 5,000원, 매도 10,000원 (12/01) |

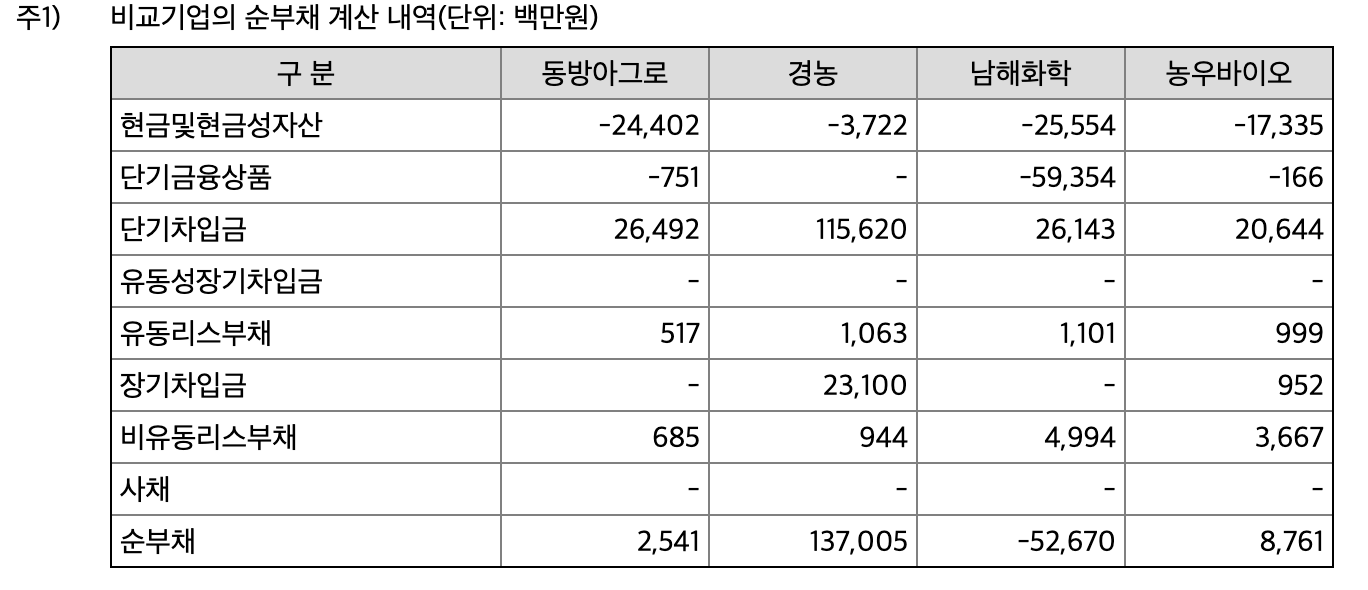

| 밸류에이션 | 1) 비교기업 선정: 4개, 평균 EV/EBITDA 12.61 2) 2020년 3분기 기준 직전 4분기 순이익 기반 공모가 밴드 산정 3) 기관 수요예측 : 5,800원 |

- 비교그룹: 동방아그로, 경농, 남해화학, 농우바이오 |

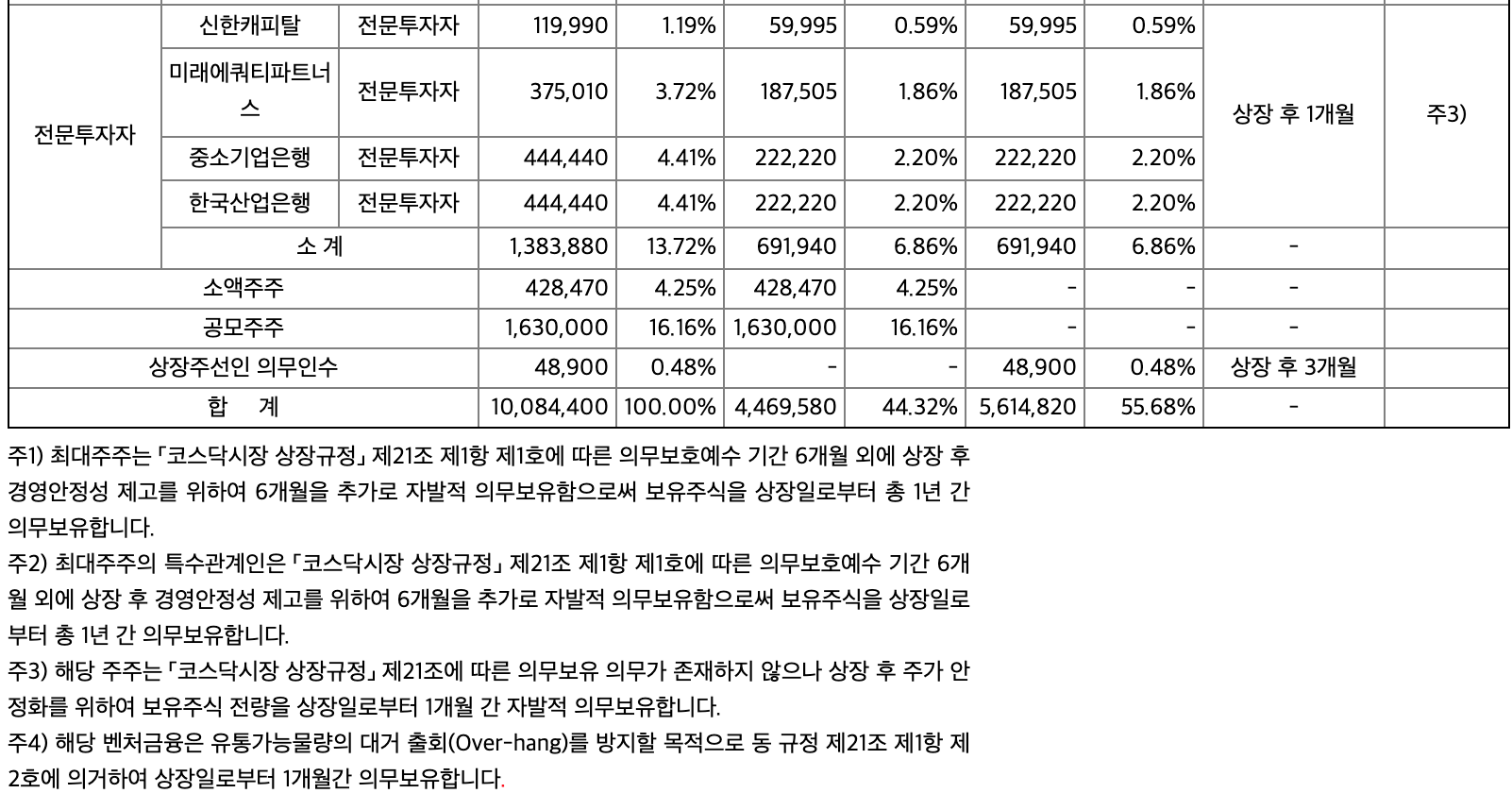

| 상장직후 유통가능 주식비율 | 44.32% | 기관 의무보유확약 신청: 8.23%(수량 기준) |

| 공모금액 | 95억원 | 순수익금 93억원 |

| 공모자금 사용계획 | 1. 시설자금: 39.5억원 2. 운영자금: 39억원 3. 기타: 15억원 |

- 시설자금: 물류창고 증설, 생산설비 교체 - 운영자금: 원재료 수입자금, 인력 채용 - 기타: 연구개발 |

| 상장구분 | 일반공모 |

- 밸류에이션 산정 방식

1) 비교기업 선정과 평균 EV/EBITDA 산정

• 작물보호제 및 비료 기업들 중 재무적으로 유사한 기업을 대상으로 비교기업을 선정했습니다.

• 비교기업들의 2020년 3분기 기준 직전 4분기(4Q19~3Q20)를 더한 연환산 실적 기준으로 평균 EV/EBITDA는 12.61 입니다. 순익이 안나오다보니 PER 대신 EV/EBITDA를 적용하긴 했겠지만 살짝 아쉬운 밸류에이션 방식입니다.

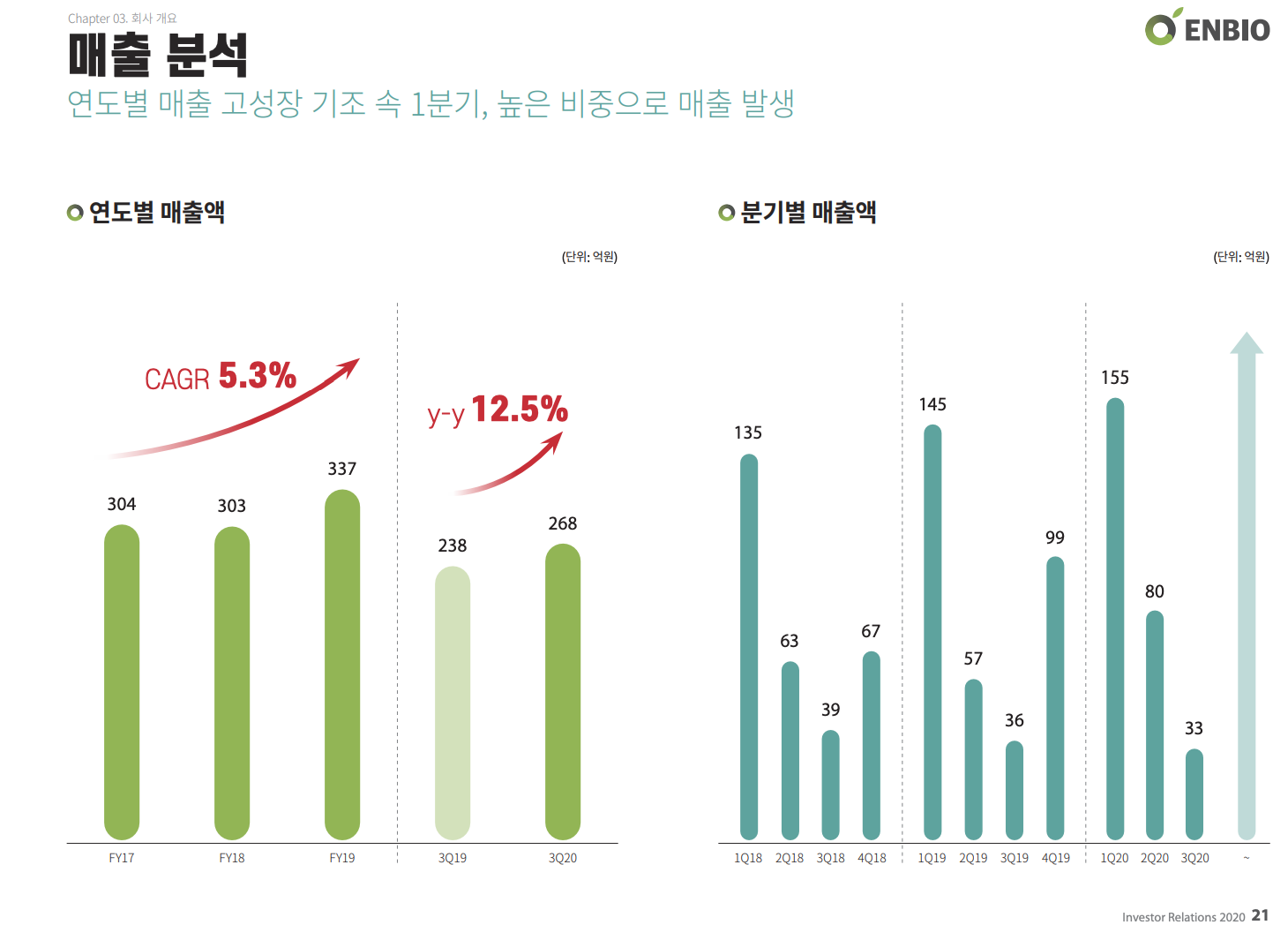

• 연결 기준 순이익, 2019년 10억원, 2018년 -81억원, 2017년 9억원

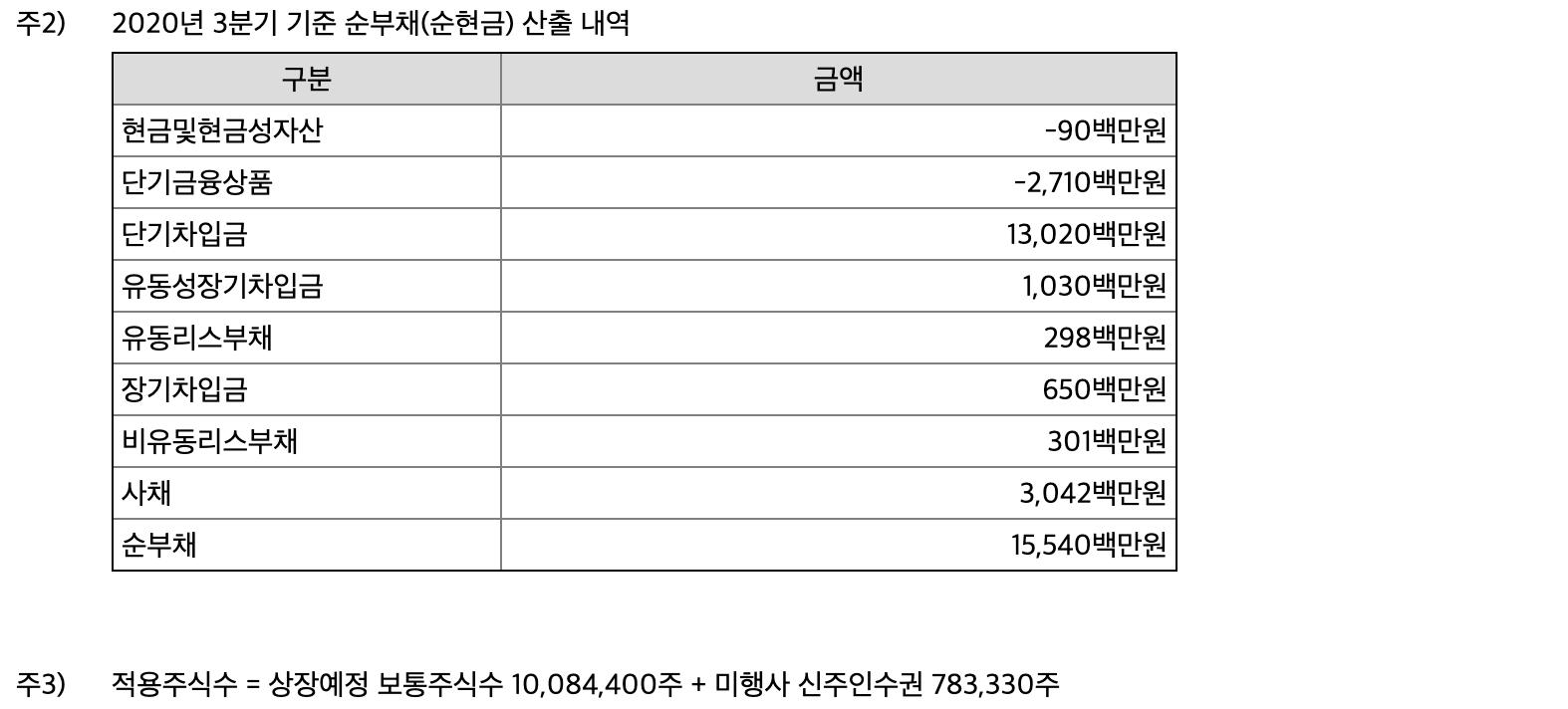

2) 평가가액 산정: 동사의 직전 4개 분기 순이익의 산술평균에 EV/EBITDA 배수 12.61배를 적용해 주당 평가액을 7,290원으로 산정했습니다.

3) 희망공모가액 밴드 산정 및 공모가액 확정: 평가가액을 20.44~30.04% 할인하여 희망 밴드를 5,100~5,800원으로 설정했습니다. 최종 공모가는 수요예측을 거쳐 5,800원으로 결정되었습니다.

- 보호예수 현황: 최대주주를 포함해 55.68%가 유통제한물량 입니다. 유통가능물량은 44.32%로 다소 많은 편으로 보입니다.

참고로 상장 후 하락이 있었던 빅히트엔터테인먼트의 보호예수 물량이 70.3%였으니 언제나 안심할 수는 없습니다.

- 기관 의무보유확약 신청수량: 신청수량 기준 8.23%로 의무보유 신청수량은 거의 무시할만 합니다.

2. 기업 정보

1) 주요 사업: 제네릭 작물보호제 개발 및 판매

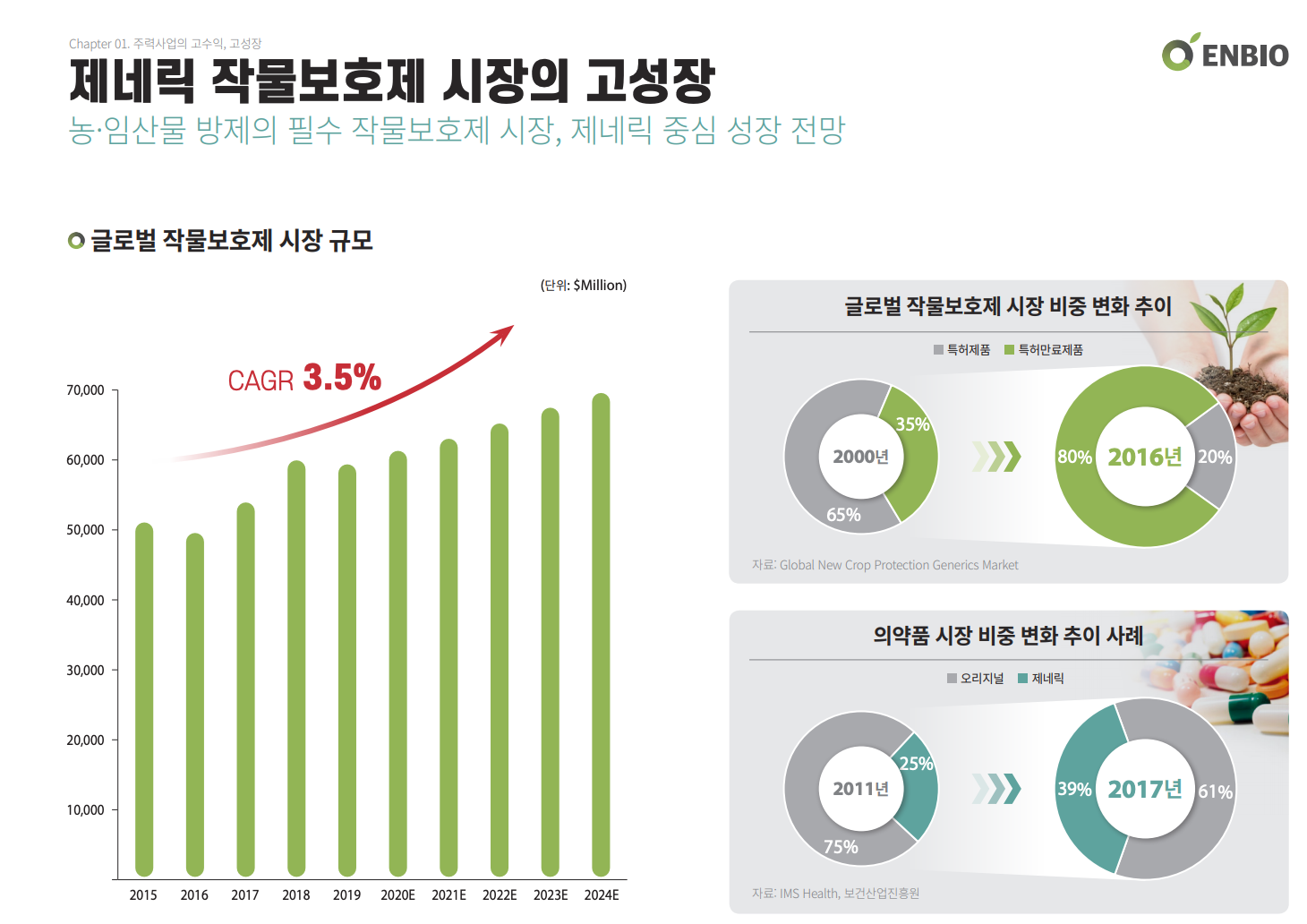

2) 주요 상품군: 3Q20 매출 비중 순으로 살균제, 살충제, 제초제, 살균살충제 및 기타 제품 라인업을 보유하고 있습니다.

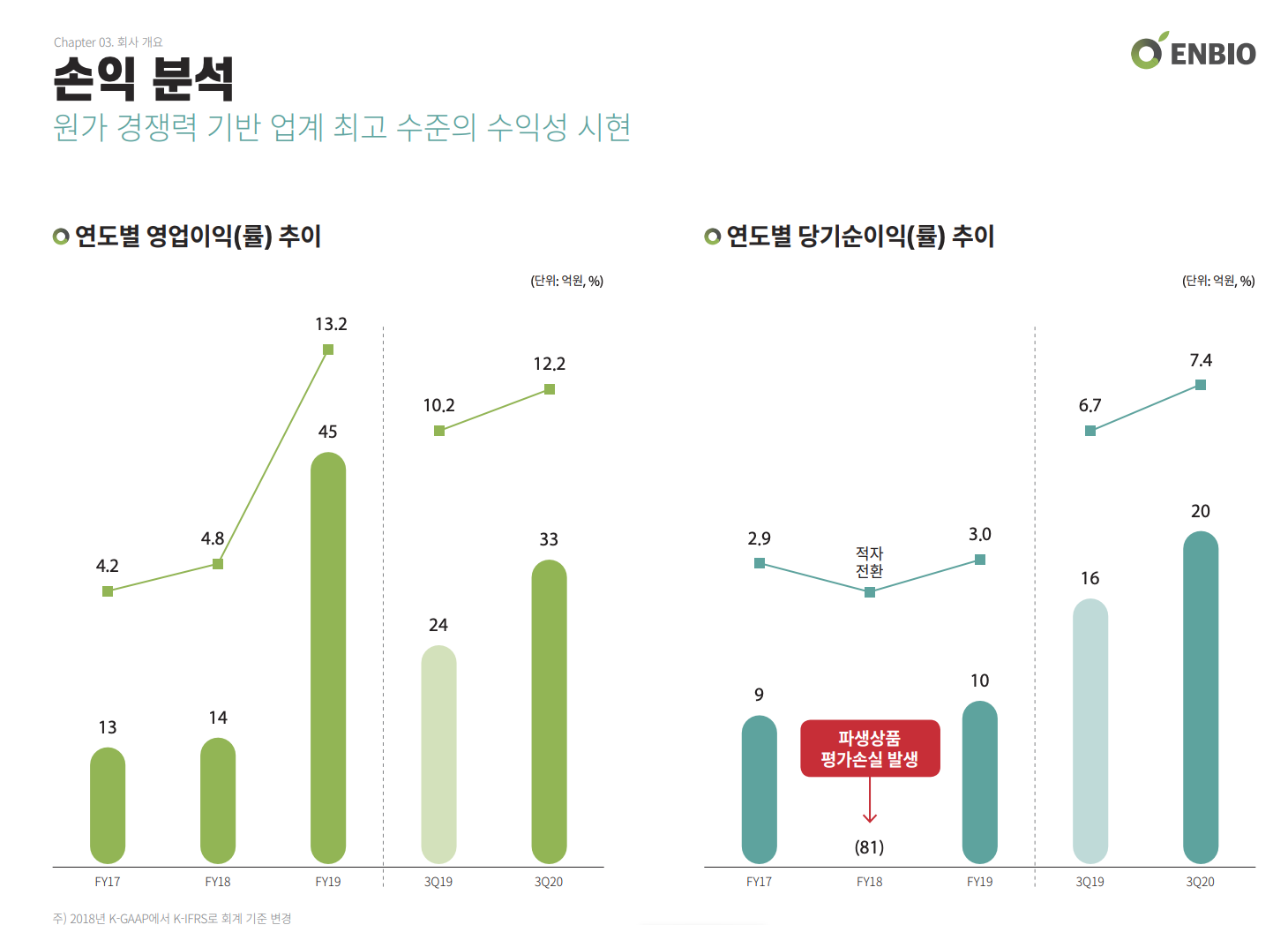

3) 재무안정성

- 2017년, 2018년은 상환우선전환주와 파생상품평가손실 등으로 높은 부채비율과 자본잠식을 겪었으나 2019년 상환 및 보통주 전환으로 자본잠식은 해소되고 부채비율도 낮아졌습니다. 차입금 의존도 및 유동비율도 개선되었습니다.

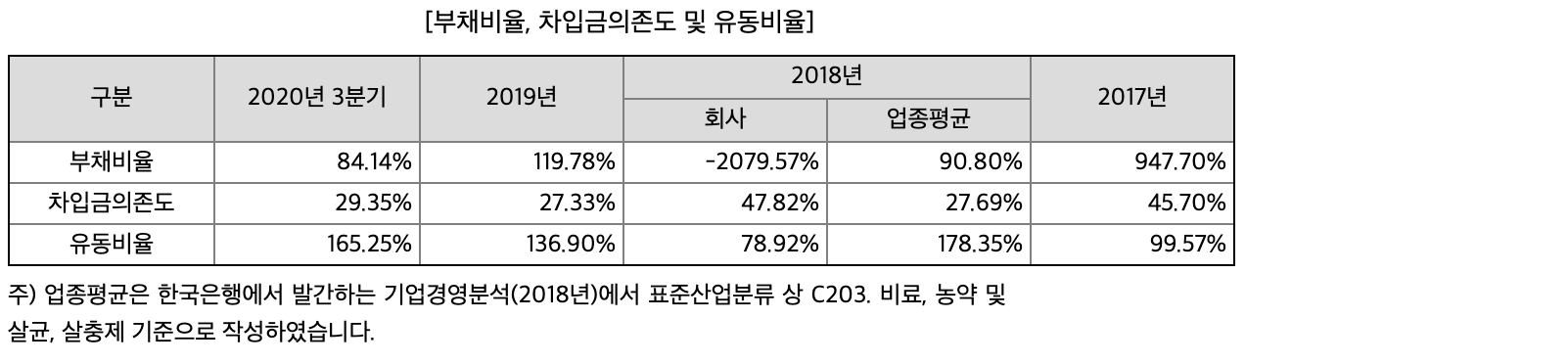

4) 성장성

- 글로벌 작물보호제 시장이 연평균 3.5% 성장하는게 고성장이라고 생각하지는 않고, 국내 작물보호제 시장이 2005~2019년 1% 성장이기는 하지만 특허만료제품 비중 확대에 의해 제네릭 시장이 고성장하는 건 가능성이 높다고 예상됩니다. First 제네릭 제품을 출시하면서 시장 선점을 지속할 수 있다면 성장성을 충분히 보일 수 있다고 전망합니다.

5) 수익성: 아직은 해마다 이익률이 들쭉날쭉 하고 2018년까지는 동종업계와 유사한 이익률을 보였지만, 2019년은 좋은 실적을 보였습니다. 매출은 2018년 대비 10% 정도 증가했는데 영업이익은 2배 이상으로 증가했습니다. 2019년에는 원가율이 낮아지면서 원재료비 비중이 약 89%에서 72%로 낮아졌고 영업이익이 개선된걸로 보입니다. 원재료비는 2020년 3분기까지 계속 하락 추세로 보여지고 이로 인해 올해 순이익은 역대 최대를 기록할걸로 보입니다. 원재료비 하락이 일시적인건지 구조적인건지는 확인이 필요합니다.

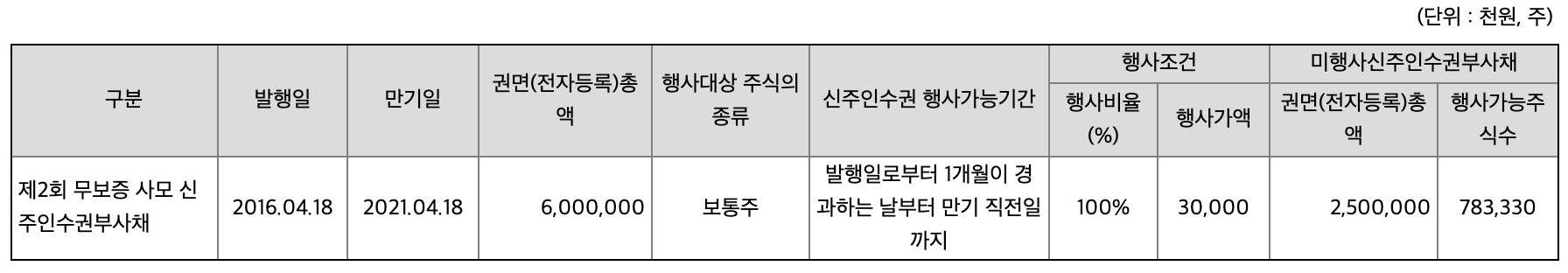

6) 전환사채 등: 미상환 신주인수권부사채가 78만주 정도 남아 있습니다. 공모 후 총 주식수의 약 7% 정도 입니다.

7) 경쟁력

- 국내에서는 높은 수준의 기술력을 보유하고 있고, 국책과제를 통해 살균제용 신물질 국산화 연구도 진행 중입니다.

- 국책과제가 모두 성공하는 건 아니지만 최소한 국책연과 협력하는 경험을 쌓고 개발비용을 과제비로 보전받는 점만 해도 나쁘지 않다고 생각합니다.

3. 청춘한삼 생각

- 순이익이 큰 편은 아니고 들쭉날쭉 하긴 하지만 공모를 통해 자본을 확충하면 더 안정적인 재무활동이 가능한 기업으로 보입니다.

- 국내에서는 기술력을 보유하고 있고, 수익성도 개선되고 있기 때문에 해외시장으로의 성장이 필요한 단계라고 생각됩니다. 매출 성장 뿐만 아니라 계절성에 따른 변동성도 개선될 수 있습니다.

- EV/EBITDA라는 밸류에이션 산정 방식을 선호하지는 않는데, Forward PER로 하더라도 2020년 14.3, 2021년 7.7 정도로 예측됩니다. [교보]

- 매출 성장을 통한 성장의 초입에 있는 기업으로 보이는데, 중장기 투자를 고려하시는 분들은 최근의 수익성 개선이 매출원가 개선에 의한 점은 구조적인 요인인지 아닌지를 확인해보시기 바랍니다.

4. 참고자료

- 인바이오 투자설명서 (2020.11.30):

[수요예측후] http://dart.fss.or.kr/dsaf001/main.do?rcpNo=20201130000543

인바이오/증권신고서(지분증권)/2020.11.30

dart.fss.or.kr

[수요예측전] http://dart.fss.or.kr/dsaf001/main.do?rcpNo=20201130000526

인바이오/투자설명서/2020.11.30

dart.fss.or.kr

- 인바이오 IR Book: https://file.irgo.co.kr/data/BOARD/ATTACH_PDF/XT5ND9MZT5YCTBXZD2MS2FN3H6CRAFUN20201125161621.pdf

- 인바이오 분석보고서:

[교보] http://consensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=576917

[유진] http://consensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=577173

- 인바이오 온라인 기업설명회:

'공모주' 카테고리의 다른 글

| [공모주] 에프앤가이드 (12/08~09, 신영/삼성) (0) | 2020.12.06 |

|---|---|

| [공모주] 티엘비 (12/03~04, DB) (0) | 2020.12.03 |

| [공모주] 엔젠바이오 (12/01~02, 삼성) (0) | 2020.11.26 |

| [공모주] 명신산업 (11/27~30, 미래/현대차/하나/KB) (0) | 2020.11.24 |

| [공모주] 11월4주) 앱코, 엔에프씨, 클리노믹스, 포인트모바일 공모정보 요약 (0) | 2020.11.22 |

최근댓글